Блог им. svoiinvestor |Корпоративные облигации. Стоит присмотреться?

- 28 марта 2022, 16:02

- |

Торговая сессия подошла к концу. Всеми любимый IMOEX устремился вниз, показатель индекса теперь ниже, чем 25 февраля. В прошлом посте я уже описал своё отношение к акциям, я навряд ли изменю свою точку зрения, необходимо, чтобы все пункты исчезли и мы смогли торговать на открытом рынке со всеми примочками ФНБ. Теперь же перейдём к корпоративным облигациям.

Сразу исключу ВДО. На себя такой риск не буду брать и вам не советую, особенно в такое время. Корпоративные облигации естественно интересней ОФЗ, но сразу отмечу несколько факторов, кому подойдут они, а кому нет:

🧐 Я рассматривал короткие. Потому что хотел припарковать половину свободного кэша, чтобы потом без проблем изъять для приобретения акций. Соответственно доходность должна быть значительно больше, чем вклада/счёта. Таких я для себя не увидел

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 20 )

Блог им. svoiinvestor |Мои действия при открытии торгов в понедельник. И странная ситуация с Best Efforts Bank.

- 26 марта 2022, 16:21

- |

💣 Банк России расщедрился и допустил к торгам в понедельник российские акции, российские корпоративные, региональные и муниципальные облигации. Торги пройдут в период с 09:50 до 13:50 мск, а также в РПС в период с 9:30 до 14:00 мск. По таким финансовым инструментам установлен запрет коротких продаж. Что я буду делать в такой ситуации?

⭕️ Московской бирже явно понадобилось два дня для изучения ситуации на фондовом рынке и закрытии позиций шортистов (отсюда позитивный рост показателей первого торгового дня по акциям, а потом откат во второй день). Сейчас у частных инвесторов будет полный карт-бланш. Я буду действовать, только если увижу явное пике IMOEX, тогда покупки некоторых эмитентов не исключены. Массовая истерия и выход всегда возможен

⭕️ Корпоративные облигации явно будут интересней ОФЗ. Надо будет на месте высчитывать их доходность. Если меня всё устроит, то половину свободного кэша переложу со счёта/вклада

( Читать дальше )

Блог им. svoiinvestor |Ответы Минфина на частые вопросы. Явно всё было проработано заранее.

- 25 марта 2022, 18:55

- |

1. В результате недружественных действий ряда зарубежных стран часть ФБН оказалась замороженной. Как мы будем платить по долгам?

( Читать дальше )

Блог им. svoiinvestor |Дивиденды в валюте всё?

- 25 марта 2022, 12:22

- |

НРД (национальный расчетный депозитарий) сообщил, что операции в Clearstream (иностранный депозитарий) не исполняются из-за блокировки. Что это может означать для частного инвестора?

Российские инвесторы могут остаться без купонов по российским и зарубежным еврооблигациям (выплаты купонов в валюте) и дивидендов по зарубежным акциям (ГДР тоже входят), если купили их на Московской бирже. Облигаций не имею, по РусАгро дивиденды отменили. Думаю, что по ГлобалТранс тоже будет отмена, а вот по фондам интересно. Как им теперь существовать в такой блокировки?

Что же произойдёт с владельцами иностранных активов купленных на Московской бирже ума не приложу. Особенно если портфель состоит в основном из иностранных активов. Как там поживает дивидендная пенсия, друзья?

С уважением, Владислав Кофанов

Блог в Телеграм: t.me/svoiinvestor

Блог им. svoiinvestor |ФНБ действует. Я в такие моменты не торгую.

- 24 марта 2022, 10:32

- |

Торги акциями начались. Ждал ли я этого момента? Конечно. Мне хотелось увидеть ситуацию, которая образуется на фондовом рынке. Сейчас нужно учитывать несколько вещей при торговле:

🧐 Нерезиденты всё также не могут продавать наши активы. Учитывайте, что у них 48% наших эмитентов. Повлиять на настроение нашего рынка они вполне способны, проблема только в запрете

🧐 ЦБР и средства из ФНБ на 1 триллион рублей явно поддержат спрос. Надо смотреть на рынок, когда эти средства иссякнут и мы с вами останемся один на один с нерезидентами

🧐 Торги проходят не всю сессию, а по укороченной программе. На первых порах все будут спешить

🧐 Шортистов будут закрывать

🧐 Торги проходят с «избранными» эмитентами (33 эмитента), которые скорее всего приглянулись кошельку из ФНБ

Я сегодня точно торговать не намерен, а буду ожидать. Сейчас индекс выдал +11%, это прям невероятный рост показателей учитывая все проблемы и санкции (но чтобы вам не казалось это странным, посмотрите на пункты выше). Взгляните на те же стаканы

( Читать дальше )

Блог им. svoiinvestor |Ваши ожидания - ваши проблемы. Избегайте разочарований в инвестициях.

- 23 марта 2022, 14:50

- |

Я всегда смогу торговать своими финансовыми инструментами. Уже четвёртую неделю нет доступа к моим активам (

( Читать дальше )

Блог им. svoiinvestor |Вести с полей от ВТБ о БПИФах. А также затянувшийся перевод бумаг в РСХБ.

- 22 марта 2022, 19:32

- |

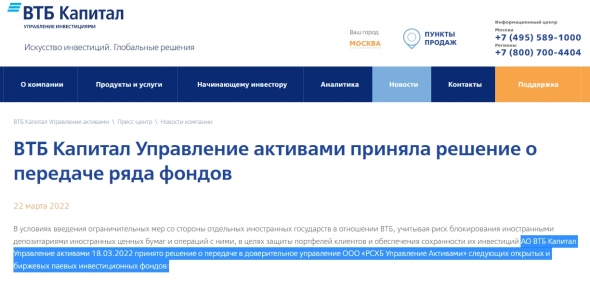

Вести с полей от ВТБ. Я уже говорил, что столкнулся с переводом бумаг в Россельхозбанк (Глобалтранс и РусАгро). Ещё у меня были приобретены паи фонда ВТБА (Фонд Акций американских компаний). Пытался диверсифицировать портфель за счёт иностранных бумаг под управлением фонда. Меня привлекли низкие комиссии, неплохая доходность и управление командой ВТБ.

В связи с последними событиями паи повисли. Так как управляющая компания попала под санкции, то я уже смирился с их заморозкой или продажей активов (соответственно БПИФ закроют, а средства поделят между пайщиками). Но когда начались переводы активов в Альфа-Банк и РСХБ, то я понял, что стоит ожидать передачу фондов под управление Альфы или РСХБ 💰

Так вот сегодня вышла новость о том, что АО ВТБ Капитал Управление активами 18.03.2022 приняло решение о передаче в доверительное управление

( Читать дальше )

Блог им. svoiinvestor |Торги по ОФЗ завершились. Это был "аттракцион невиданной щедрости".

- 21 марта 2022, 18:05

- |

Торги по ОФЗ завершились. Трёхнедельная пауза была нарушена и частным инвесторам позволили притронуться к «запретному плоду» (на самом деле ничего нам не позволили). Дискретный аукцион прошёл без участия физиков, видимо была допущена элита и ЦБР этим всем заведовал (торги проходили с 10.00-11.00). Доходность на этом аукционе была такой:

⭕️ Короткий конец: 19-20% годовых

⭕️ Средняя часть кривой: 15-17%

⭕️ Дальний конец: 14-15%

Обычный режим, который проходил с 13.00-17.00 уже не порадовал частных инвесторов доходностью. Доходности ОФЗ опустились к 16-17% по коротким бумагам, 14-15% — по среднесрочным и 13-14% по долгосрочным. Такое, вероятно, видение ЦБ «правильных» ожиданий рынка без доступа на него иностранных инвесторов. Учитывая, что те же вклады/счета имеют более привлекательную доходность, я не стал участвовать в этом аттракционе невиданной щедрости.

( Читать дальше )

Блог им. svoiinvestor |ВТБ брокер исполняет. После отказа от перевода счетов/бумаг, всё равно перевёл.

- 21 марта 2022, 00:02

- |

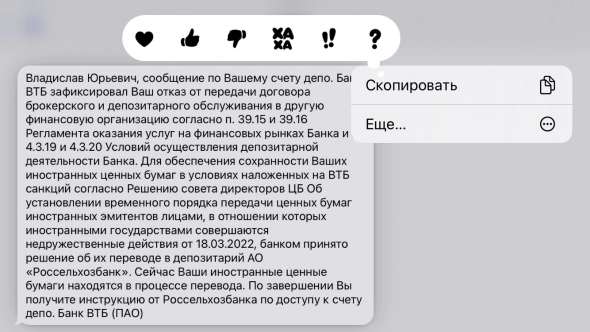

Сейчас я прибываю немного в шоке. 18 марта я отказался от перевода своих счетов в Альфа-Банк, мне сказали, что в таком случаи мои иностранные бумаги будут заморожены на счетах ВТБ до снятия санкций. В общем я не сильно переживал, потому что у меня малая доля ГДР и фондов (РусАгро, ГлобалТранс, ВТБА).

Вчера вечером мне пришла смс, что мои иностранные ценные бумаги уже 18 марта были переведены в Россельхозбанк. 20 марта, спустя 2 дня я только узнал об этом, хотя 18 я отказался от перевода в Альфа-Банк. Звонок в поддержку дал ошеломительную информацию. Что отказ перевода счетов в Альфа-Банк распространялся только на БС, а ИИС переедет в Альфа-Банк, потому что там имеются ГДР акции. Соответственно ГДР акции с БС переводятся в Россельхозбанк, но не счёт. Я долго пытался переварить информацию, кроме мата в моей голове ничего не было 🗿

( Читать дальше )

Блог им. svoiinvestor |У нерезидентов две недели, чтобы уйти с Московской биржи! Что будет делать ЦБР при этом?

- 20 марта 2022, 15:37

- |

С целью уменьшения обязательств, возникших из сделок, совершенных до 28 февраля 2022 года включительно на Московской бирже в интересах нерезидентов, являющихся лицами иностранных государств, осуществляющих недружественные действия, Банк России выдал разрешение Московской бирже, Национальному Клиринговому Центру (НКЦ) и Национальному расчетному депозитарию (НРД) с 21 марта по 1 апреля 2022 года включительно на следующие операции.

Операции смысла перечислять нет. Если кратко, то нерезидентам дали две недели на закрытие своих позиций по акциям и ОФЗ. Если за это время не успеют продать, то после 1 апреля 2022 года сделки будут заключаться только через спецсчет типа «С» под надзором ЦБ. Интересно, что из ФНБ выделен 1 триллион рублей, а нерезиденты в ОФЗ вложили порядка 3 триллионов рублей, нестыковка? (не стоит забывать про офшорный и оншорный рынок, разделение планируется Банком России, такой метод использует Китай)

Мне видится ситуация вот какой. ЦБР необходимо включать печатный станок и скупать активы нерезидентов на свой баланс (

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс